Optimiser son crédit

Intérêts intercalaires immobilier

Différé de remboursement

Pièces à fournir pour un crédit immobilier

Comment réduire les mensualités de crédit

Afin de financer à crédit un bien immobilier, il est primordial d’ajuster les mensualités de remboursement du crédit par rapport aux ressources. Les ressources n’étant pas extensibles, il existe différents moyens de réduire les mensualités.Comment réduire les mensualités de crédit

Allonger la durée du crédit

Si l’on ne se heurte pas à la limite d’âge, il est souvent intéressant d’allonger de 5 ans la durée du prêt.

Exemple :

Pour un emprunt de 150 000 € à 3,50 % sur 20 ans : mensualité = 870 €.

Pour un emprunt de 150 000 € à 3,70 % sur 25 ans : mensualité = 767 €.

Réduire le taux d’intérêt

Outre la négociation avec la banque, il est parfois judicieux d’opter pour les taux révisables.

Exemple :

Pour un emprunt de150 000 € à 3,50 % en taux fixe sur 20 ans :

mensualité = 870 €.

Le même emprunt à 3,00 % en taux révisable sur 20 ans : mensualité = 832 €.

On peut aussi réduire le taux d’intérêt en devenant nouveau client dans une banque (domiciliation des revenus dans la nouvelle banque).

Exemple :

Emprunt de 150 000 € à 3,50 %, taux ancien client, sur 20 ans : mensualité = 870 €.

Le même emprunt à 3,20 %, taux nouveau client : mensualité = 847 €.

Diminuer le taux de l’assurance décès invalidité (ADI)

Demander une délégation d’assurance, c’est à dire choisir une assurance externe à la banque qui vous finance. Ceci est particulièrement intéressant pour les personnes de moins de 40 ans, pour les non-fumeurs, les crédits courts, etc…).

Exemple :

Pour un emprunt 150 000 € sur 20 ans, assurance classique à 0,35 % :

montant mensuel de l’ADI = 44 € ; montant total sur 20 ans = 10 560 €.

Pour le même emprunt avec une délégation d’assurance à 0,20 % :

montant mensuel de l’ADI = 25 € ; montant total sur 20 ans = 6 000 €.

Réduire le coût de la garantie

Lors de la souscription de l’emprunt, la banque demande une garantie financière complémentaire, hypothécaire (pour les biens non construit) ou PPD (privilège de prêteur de deniers, pour les immeubles existant). Il existe des moyens pour diminuer le montant de ces frais :

· La Caution bancaire (Coût de 0,8 % à 1,6 % du prêt, non récupérable, sans main levée d’hypothèque en cas de remboursement anticipé).

· Le Crédit Caution Logement (Coût 1,2 %, récupérable à 60 % en fin de crédit, sans main levée d’hypothèque en cas de remboursement anticipé).

La Caution Mutualiste (disponible selon la profession de l’emprunteur, et aval de la banque).

Exemple :

Pour un emprunt de 120 000 € sur 20 ans,

Hypothèque = 2 000 €, main levée 645 €

Caution bancaire = 1 440 €, main levée 0 €

Crédit Caution Logement = 1 460 € dont 870 € récupérable en fin de crédit, main levée 0 €.

Intérêts intercalaires immobilier

Principe des intérêts intercalaires

Lorsque l’on achète un logement en VEFA, ou que l’on fait construire une maison, ou que l’on exécute des travaux consécutifs à l’acquisition, le prêt immobilier est libéré en plusieurs versements (appels de fonds).

La banque permet de commencer le remboursement du capital uniquement lorsque les fonds ont été entièrement versés.

Les intérêts intercalaires correspondent à cette rémunération de l’argent, pendant les périodes qui courent entre les versements effectués par la banque et la libération totale du prêt.

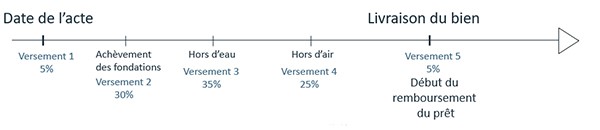

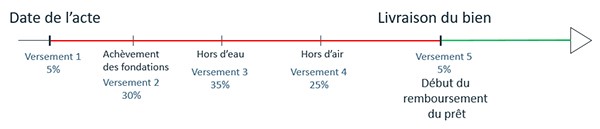

Exemple : sur une VEFA, le déblocage des fonds se fait en 5 versements.

Tant que 100% de la somme empruntée n’est pas débloqué, l’emprunteur doit payer les intérêts sur les sommes libérées.

Pour un investissement locatif, afin d'éviter de payer les mensualités du crédit avant de percevoir les loyers ou de bénéficier des réductions d'impôt, il est possible de différer le paiement du capital après la fin des travaux : c'est le principe du différé.

Différé de remboursement

En VEFA, entre la date de l'acte d'achat, le début des travaux et la livraison du bien immobilier, il peut se passer un laps de temps assez important.

Afin d'éviter que l'acquéreur ne commence à rembourser le crédit (avant de rentrer dans les lieux et de supporter plusieurs crédits ou loyer en même temps pour une accession à la propriété, ou d'attendre une rentrée de loyers et une réduction d'impôt en investissement locatif), il est possible de différer le remboursement du capital à la banque, pendant 24 mois maximum.

Il existe 2 types de différés :

Le différé partiel

Pendant la construction, le paiement du prix du logement se fait par versement successifs en fonction de l'avancement des travaux :

5% chez le notaire, puis 30% à l'achèvement des fondations, puis 35% au "hors d'eau", puis 25% au "hors d'air", et enfin 5% à la livraison.

L'acquéreur doit rembourser son crédit au fur et à mesure que les sommes sont prêtées par la banque. Pour éviter des mensualités trop fortes, il peut demander un différé de paiement.

La période de différé de paiement (ou différé d'amortissement) est la période pendant laquelle aucun remboursement de capital n'est effectué. Seuls les intérêts et l’Assurance Décès Invalidité seront prélevés à chaque échéance.

Un différé partiel permettra de ne payer que les intérêts du prêt + ADI pendant la période 1,

Puis les intérêts + ADI + le capital pendant la période 2.

La mensualité totale débutera à la livraison du bien immobilier (et donc au début de la location pour un investissement locatif).

Le différé total

Le différé total d'amortissement est la période, au début de crédit, pendant laquelle aucun remboursement de capital ou d'intérêts ne sont effectués : l'échéance est de zéro.

Seuls les frais d'assurance peuvent être prélevés à chaque échéance. En contrepartie, les intérêts non payés s'ajouteront au capital restant dû.

Pièces à fournir pour un crédit immobilier

Lorsque qu’on achète un bien immobilier neuf, que ce soit pour de l’accession à la propriété ou pour de l’investissement locatif, il est courant de faire appel au crédit bancaire.

Afin de vous octroyer un prêt, l’organisme de crédit aura besoin d’un certain nombre de documents administratifs et fiscaux afin de vérifier votre solvabilité et votre capacité à rembourser le prêt.

Voici une liste des documents nécessaires pour les banques afin d’étudier rapidement votre demande de prêt.

Documents à fournir pour un crédit

· Sous-seing ou contrat de réservation

· Pièces d’identités recto-verso en cours de validité

· Justificatif de domicile (facture EDF ou Téléphone) de moins de trois mois

Taxe foncière 2021 (résidence principale, biens locatifs) ou quittance de loyer (locataire)

· Avis d’impôt 2021 et 2022

· + en cas de revenus locatifs (déclaration n°2044 et n°2072 – SCI)

· 3 derniers mois de relevés de compte bancaire personnel complets

· Tableaux d’amortissements pour les prêts en cours

· Justificatifs de placements (CODEVI, PEL, CEL, assurance vie…)

Documents selon votre situation familiale

· Livret de famille complet

· Contrat de mariage et/ou jugement de divorce s’il en existe un

Documents selon votre situation professionnelle

Si vous êtes salarié :

· 3 derniers bulletins de salaire

Si vous êtes non salarié :

· 3 derniers mois de relevés de compte professionnel

· 2 dernières liasses fiscales (déclaration n°2035.)